2018.09.10 決算・節税対策

今すぐできる被災地支援 個人事業主のためのふるさと納税

震災からの復興支援として、ふるさと納税を使って被災地へ寄附しようという方がたくさんいらっしゃると思います。

個人事業主の方で、今までふるさと納税をしたことがない方でも、安心して利用できるよう、ふるさと納税の概要と手続きについて説明したいと思います。

※給料をもらっているサラリーマンの方でも仕組みと手続きはほぼ同じです

ふるさと納税は都道府県、市区町村への「寄附」

「ふるさと納税」という名前がついていますが、内容は納税ではなく「寄附」という形になります。

元々の趣旨としては、

・納税者の選択によって、自分にゆかりのある地域へ納税(寄附)できる制度を作ろう

・納税(寄附)してくれた方には、現在の居住地へ支払う税金の負担を少なくしますよ

というのが始まりでした。

ここ最近は、お礼品をもらうための制度、という印象が強くなってしまっており、本来の趣旨からすると大きく外れてしまっていたという状況です。

被災地への協力はふるさと納税の趣旨にピッタリのもので、積極的に活用したいものです。

ふるさと納税の限度額は?

「ふるさと納税はいくらまでできますか?」という質問が非常に多くあります。

厳密なことを言うと、この質問の意味合いは

「自己負担額が2,000円となるふるさと納税の金額はいくらですか?」

という意味合いになります。

これは先ほど記載した

・納税(寄附)してくれた方には、現在の居住地へ支払う税金の負担を少なくしますよ

ということに関係しています。

ふるさと納税をした方は、所得税・住民税からその分を控除できる仕組みになっており、その控除できる金額は、その方の収入・所得の金額によって変わってきます。

収入・所得の金額が大きくなればなるほど納税する金額も大きくなるため、控除できる金額も大きくなります。

(最低でも2,000円の自己負担は必ず発生します)

つまり、自分の収入・所得の金額を把握できれば、自己負担額が2,000円となるライン(限度額と言う方が多いです)を把握できるので、その金額を目安としてふるさと納税を活用する方が多いということになります。

ふるさと納税自体には限度額はなく、いくらでも納税・寄附をしていただいて問題ありません。

税務上の控除を受けられる金額に上限がある、というだけのお話です。

控除限度額を知っておくことのメリット

本来、寄附というのは無償の行為で、見返りを求めるものではありません。

今回の被災地支援も同じで、被災地のために協力したいから納税・寄附するのであって、税務上の控除を受けようとは思わない、という方も多くいらっしゃると思います。

(私もこの記事を「税務上の控除を受けましょう」という意図で書いたわけではありません)

一方で控除限度額を知っておくことによって、

・普段ふるさと納税をしないけど、限度額の範囲でしてみようかな

・この金額までであれば実質の寄附が2,000円になってしまうから、もう少し多く納税、寄附しよう

と思う方もいらっしゃると思います。

そのような方のために控除限度額の目安となる金額の算出の方法を説明します。

限度額の計算は複雑であるため、ふるさと納税サイト(インターネットで

「ふるさと納税 限度額」と検索するとたくさん出てきます)を活用するとわかりやすいです。

これらのサイトのほとんどは、サラリーマン向けの給与収入をもとに計算することになっております。

ですが、一定の計算をすることで、個人事業主の方でもこの表を活用できるようになります。

事業所得(個人事業の儲け)→ 給与収入へ換算

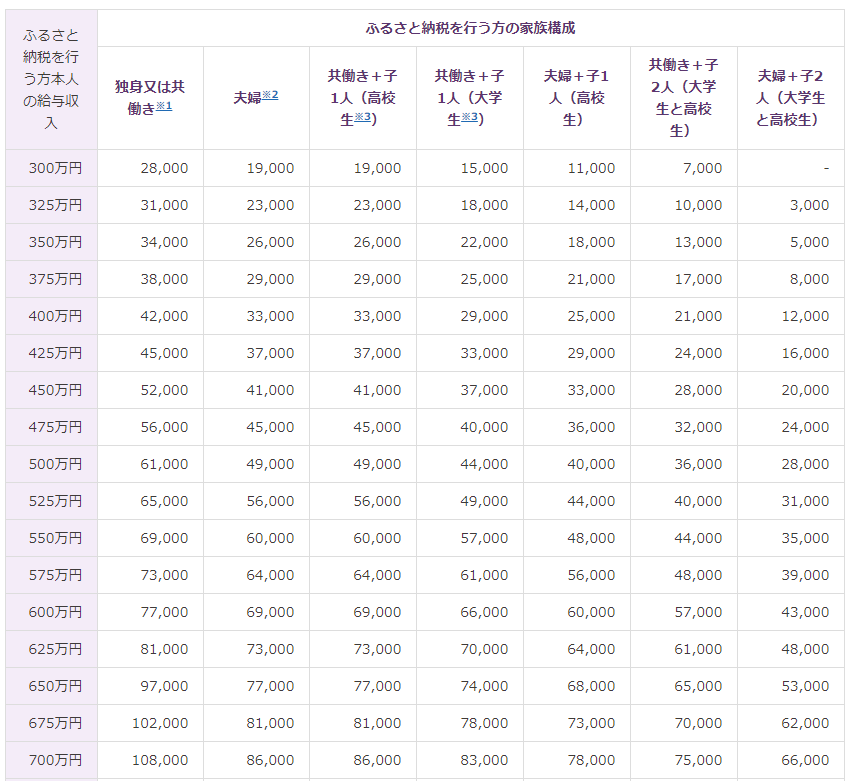

総務省のふるさと納税ポータルサイトに給与収入と家族構成に応じた限度額の目安が掲載されております。

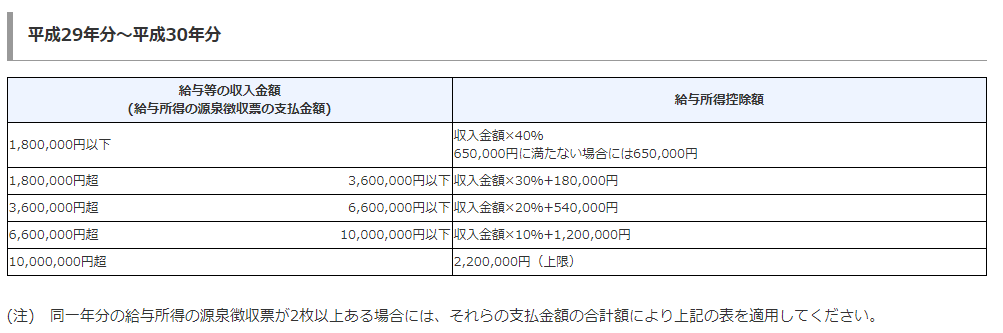

サラリーマン(給与所得者)は

「給与収入-給与所得控除=給与所得」

となり、この給与所得に対して税金がかかります。

個人事業主の方は

「売上-経費-青色申告特別控除(10万円or65万円)=事業所得」

となり、この事業所得(事業の儲け)に対して税金がかかります。

つまり、「所得」という儲けに対して税金がかかるのはサラリーマンも個人事業主も同じであるため、個人事業主の事業所得を、サラリーマンの給与収入に換算すれば、上の目安表を活用することができます。

ピンとこないと思うので具体的に計算してみましょう。

売上 1,500万円

経費 1,000万円

青色申告控除 65万円

という飲食店であった場合、事業所得は

1,500万円-1,000万円-65万円=435万円

となります。

この金額を給与収入に換算します。

今回の金額であれば上記の表の

給与収入360万円~660万円のラインに該当しそうであるため、

給与収入-(給与収入×20%+540,000円)=4,350,000円

→給与収入×0.8=4,890,000円

→給与収入=6,112,500円

という計算になります。

(端数処理の関係で数百円ズレますが限度額計算にはほとんど影響しません)

給与収入611万円を総務省の目安表に当てはめると、

(600万円と625万円の間であるため低い金額である600万円を参照する)

・独身の方であれば77,000円

・結婚していて配偶者の方が働いていなければ69,000円

という限度額の目安がわかります。

この金額を目安としてふるさと納税を行うと自己負担の金額が2,000円となる可能性が高くなります。

※この限度額計算は、寄附しようとする年の売上・経費を見込みで計算してください。

2018年の限度額目安を計算するのであれば、2018年の売上・経費を見込みで計算します。

申し込みはポータルサイトが便利。控除を受けるためには確定申告が必要

ふるさと納税は「ふるさとチョイス」や「さとふる」などのポータルサイトを利用するのが便利です。

クレジットカードでの支払いもできる自治体もあるため、インターネット上ですべての手続きを完了できます。

寄附をしたのち、郵送で寄附金控除証明書という書類が届きますので、この書類を確定申告の際に使用します。

先ほども申し上げた通り、確定申告での控除を受ける・受けないは個人の選択です。

また、ふるさと納税は、本来納税者の方が居住地で支払う税金を、別の自治体へ支払うということになるため、国や居住地の自治体がその分を肩代わりしているだけではないか、という批判もあります。

一方で、ふるさと納税を今回のような被災地支援に活用すると、被災自治体へ直接、速やかに寄附金を届けることができます。

支援物資を送るよりも、ふるさと納税で支援することにより、被災自治体は幅広い使い方ができます。

被災地のために微力ながら何か支援したい、というかたは、ふるさと納税での被災地支援をご検討ください。