2022.11.21 決算・節税対策

飲食店のための節税対策 設備投資編 その1

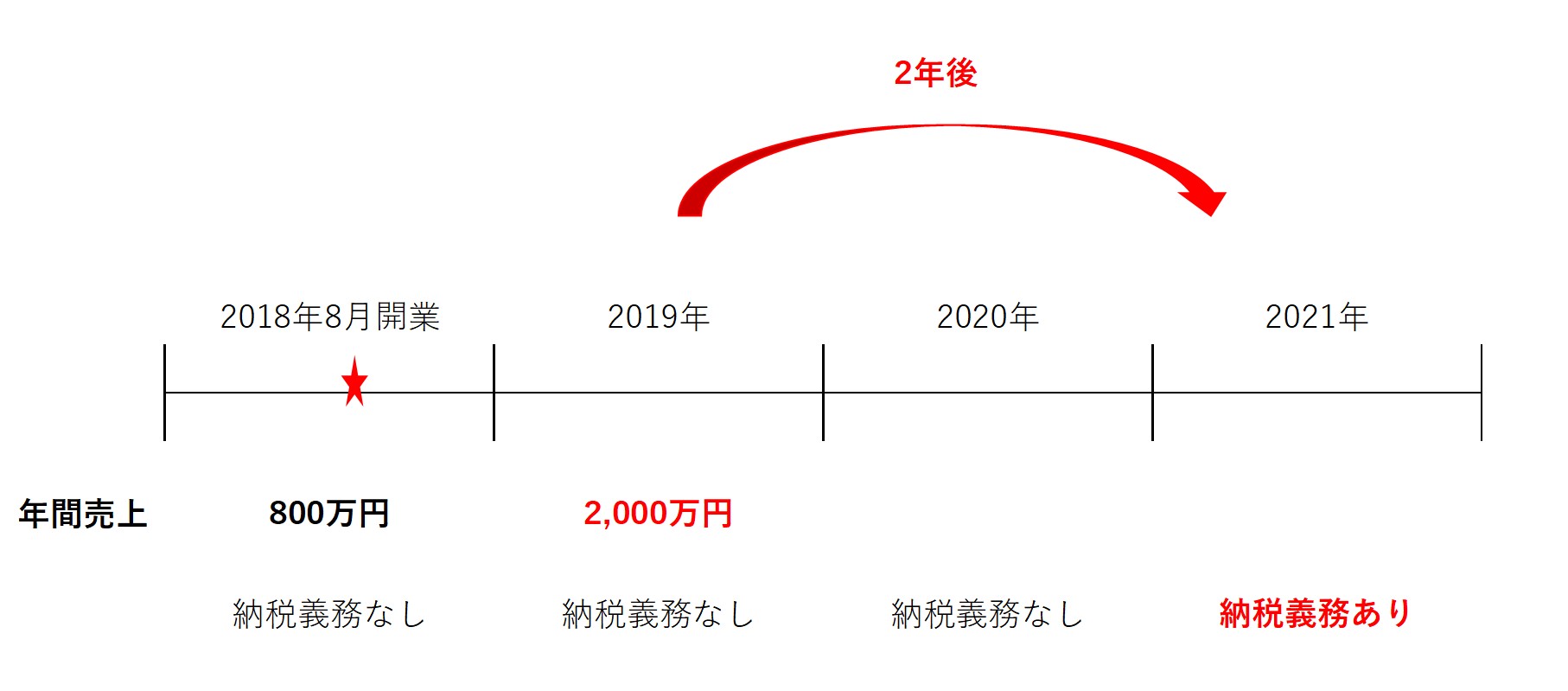

年末が近くなってきて、その年の税額のおおよそがわかってくると「節税」のための設備投資の話が多くなってきます。 「節税」に興味深いお客様が多く、話をしていると「これは経費になりますか?」という質問は非常に多いです。 そして「経費になります」と説明すると、とても喜んでいただけます。 今回は人気がある節税策のひとつ、少額の設備投資による節税のお話です。「設備投資」と聞くと100万円や1,000万円などの大きな金額の出費をイメージするかもしれませんが、金額の大小によるものではなく、 「新しく設備を導入する」 「設備を買い替える」 ことを言います。 飲食店の場合、 ・新しくオーブン、厨房機器などを導入する ・空気清浄機や換気設備などを新設する ・客席テーブルとソファーを導入する などが設備投資に該当します。 この際、設備一式の金額が30万円未満であれば、実際に機器を使用し始めた年の経費にすることができます(青色申告者の場合)。 なお、壊れたものを直すことは設備投資ではなく、修繕という扱いになり、金額の判定も異なります。30万円以上の場合には、耐用年数に従って、減価償却により数年かけて経費にしていくことになります。 例えば、個人事業主の方が36万円の冷蔵庫を購入すると、 ・冷蔵庫の法定耐用年数は6年 ・36万円÷6年=6万円 6年間、6万円ずつを経費にしていくことになります。 一方、冷蔵庫の購入金額を30万円未満に抑えると、その購入金額のすべてが機器を使用し始めた年の経費にすることができます。 ほしい設備を導入する、ということが最優先ですが、30万円前後の設備の場合には、 ・30万円未満の設備を選ぶ ・30万円未満になるように業者と交渉する ということを考慮してもいいかもしれません。30万円未満or30万円以上の金額判定は、その事業者が消費税の経理方法を ・税込経理を選択しているとき→消費税込み ・税抜経理を選択しているとき→消費税抜き で判定します。 消費税の経理方法は事業者が自分で選択できます。 (消費税を納める義務がない事業者は税込経理となります) 税込経理と税抜経理の有利不利はない、ということになっていますが、設備投資のことを考えると、上記の金額判定に影響があるので、税抜経理の方が少しだけ有利かもしれません。 また、30万円未満の判定は、取引される1セットごとに行います。 つまり、イスとテーブルであれば通常は1セットとして取引されるものですから、1セットで30万円未満になるかどうかにより判定します。 イスだけ、テーブルだけで金額を判定するわけではありませんのでご注意ください。