2021.06.14 資産形成・資産運用

過度な保障に注意!飲食店経営者の生命保険の選び方

経営者になると、自分に何かあって働けなくなったとき、自分が亡くなってしまったとき、自分や残された家族がどのようにして生活を守っていくか、ということを考えておかなければなりません。

今回はもしものときのために加入する生命保険の選び方についてのお話です。

いつまでの間にいくらのお金が必要か、ライフプランを作るところからスタート

保険でカバーしなければいけない保障金額は

「大体このくらいあれば何とかなるかな・・・」

ではなく、

「月々の生活費がいくらかかって、子供の学費が何年後からいくらかかって、自分がいなくなっても妻が月々このくらいなら働けて・・・」

というような、具体的な根拠から見積もった方が過不足がなくなり、無駄な保険料を支払う必要がなくなります。

生命保険に加入する際には、このようなライフプランの作成は必要不可欠です。

「なんだよ、めんどくせーな・・・」

と思うかもしれませんが、このような見積りをしておく方がご家族やご自身も安心できますし、保険屋さんの口車に乗せられて多額の保険に加入する可能性も低くなります。

こういったライフプランの作成のお手伝いをしてくれる保険屋さんも多くあるので、プロの力を借りるのもひとつの手であると言えます。

保障と資産運用は分けて保険を選ぶ

もうひとつ大事なことです。

保険屋さんは保障と資産運用がセットになっている保険を勧めてくることが多いです。

これは、解約したときの解約返戻金がない掛け捨ての保険だと、加入した人が損をした気分になるという加入者の心理を考えてのことと思われます。

「こちらの保険であれば、保障だけではなく、解約時にこのくらいの貯蓄もできますよ!元本割れもありません!」

という言葉は、一見魅力的に聞こえますし、いいセールストークになるでしょう。

ですが、保険屋さんに資産運用を任せてしまうと、自分で運用する場合に比べ、手数料が高くなってしまうことがほとんどです。

手数料を考慮すると自分で運用したよりもはるかに低い利回りで、なおかつ途中解約すると返戻金はガクッと減るため資金が長期間拘束されます。

また、保険屋さんが運用するからと言って、何か特殊な運用方法で運用するわけではありません。

ほとんどが自分でも運用できる、株式や債券をつかっての運用なのです。

いまはつみたてNISAなどの自分でも運用でき、解約も自由にできる投資環境が整ってきているため、保険は保障のみの掛け捨てのものだけにして、資産運用は別途自分で行う、というのがおススメです。

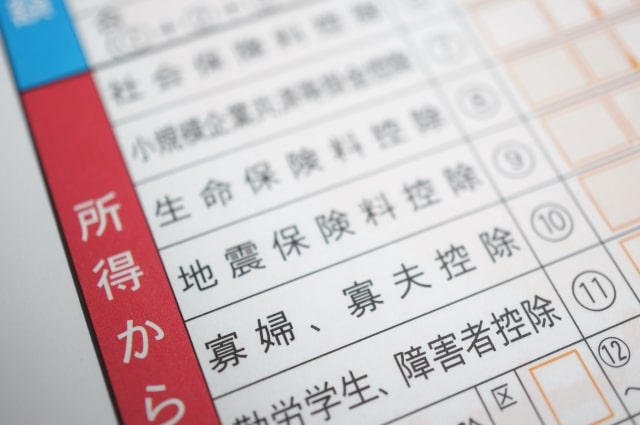

生命保険での節税は限定的

「生命保険は節税にもなる!」というセールスを受けることがあるかもしれませんが、生命保険での節税は限定的です。

個人であれば掛けた保険料の全額が控除できるわけではなく、3種類の保険の種別ごとに最高4万円の控除ができるだけです。

4万円の控除が受けられるのは、8万円以上の保険料を支払った場合なので、年間8万円以上の保険料の支払いは節税の効果が何もなくなります。

一般的な保険料の支払いは「一般の生命保険料」「介護保険料」のどちらかに区分されることがほとんどであるため、それぞれ8万円以内の保険料の範囲内におさめることが最も効果的な節税になります。

ライフプランをもとにした保障金額を見積もって、その金額に合わせた保障を、保険料控除が効果的に受けられる範囲内で選ぶ、というのが無駄のない保険選びです。