2021.11.08 決算・節税対策

飲食店の法人化を検討する時期とポイント その1

飲食店の開業にあたり、個人事業として行うか、法人として行うかを選ぶことができますが、私は個人事業としての開業をおススメしています。

理由はホームページや下記の記事に記載しておりますが、今回はどのような場合に法人化を検討すればよいか、について説明します。

法人化の検討は、開業後2~3年目以降がおススメ

法人化にはいくつかの検討要素があり、それらを総合的に考慮して、法人化を行うか決定します。

一般的には開業から順調に売上が伸び、初年度の赤字がなくなり利益と納税が出始める開業から2~3年後からの検討がおススメです。

(厳密に言うと、開業後何年目に法人化をするかによってメリット・デメリットは変わってきます)

法人化を行う場合、会社を設立する費用だけでも30万円近くの費用がかかります(株式会社の場合)。

また、飲食店の場合、店舗の内装設備や備品を個人から法人へ売却、借入金がある場合の銀行との調整、営業許可の取り直しなどの手間や費用が生じます。

では、上記の手間が生じても、法人化することにより得られるメリットには、どのようなものがあるでしょうか。

法人化のメリットとしてよく言われるのが、消費税の免税期間が長くなる可能性があることです。

消費税は年間の納税額が約50万円~数百万円と多額になる場合が多く、赤字でも納税しなければならない税金です(もちろんその分は消費者の方が負担しているのですが・・・)。

この税金の納税義務が一時的になくなるのはとても大きなメリットのように感じると思います。

消費税の納税義務の判定はやや複雑

では、消費税はどのような時に納付しなければいけない税金でしょうか。

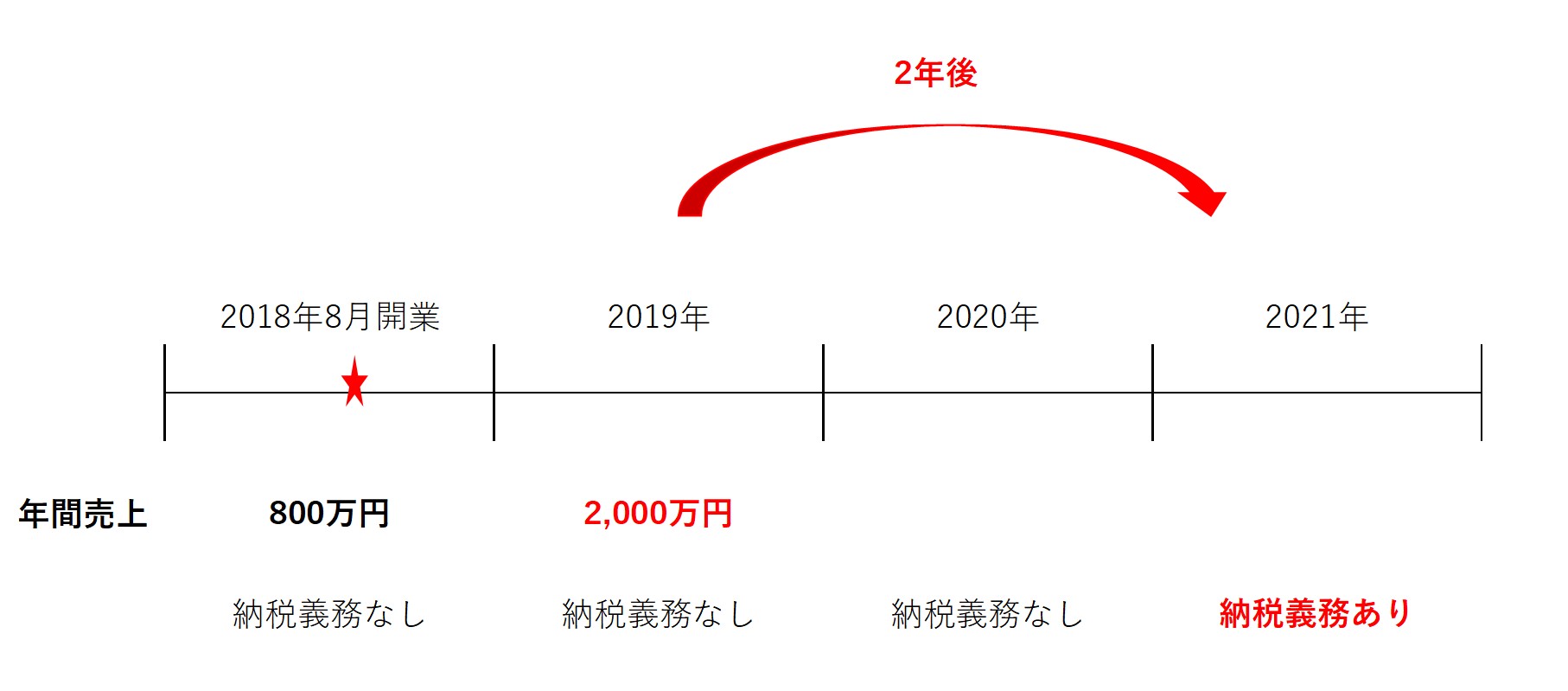

上記の表のように、年間の売上が1,000万円を超えた年の2年後から納税義務が生じます。

(個人事業主の場合。法人の事業年度が1年未満の場合には年換算により判定。また、特定期間や新設法人、特定新規設立法人の判定により納税義務が生じる場合がある)

逆を言うと、2年前の売上が1,000万円以下であれば、その年は消費税を納税しなくてもよいのです。

(法人の場合は上記と同じく年換算により判定。また、特定期間や新設法人、特定新規設立法人の判定により、納税義務が生じる場合がある)

上記の表で言えば、2018年の開業から2020年分までは、消費税を納税する義務はありません。

では、2020年中に個人事業から法人化した場合にはどうなるでしょうか?

法人は個人事業と別人格なので、2020年に設立した法人には2年前の売上高は0円です。

ということは、2018年の開業時と同じように納税義務のない年度が数年間生じる可能性があるということになります。

法人化を行った結果、このように消費税の納税義務がなくなる可能性があるのです。

※消費税の納税義務の判定は基準期間の判定だけではなく、他の判定も含めて行います。上記の内容を参考にしても、詳細な状況を把握できない状況では、正確な納税義務の有無の判定はできないことをご了承ください。

一つの要素だけで法人化を決めてはいけない

大きな税金が数年間なくなる可能性があるだけでも大きなメリットのように感じると思いますが、他の要素を検討しなかったため、長い目で見ると結果的に損をした、というケースもあります。

他の要素については次回の記事に記載しますが、ポイントは一つの要素のみで法人化を決めないことです。

(例えば、消費税の免税期間が長くなることだけを決め手として法人化をしないこと)

法人化については私たち税理士だけではなく、他の士業や生命保険会社などがアドバイスをしてくることがあります。

ある特定の要素のメリットだけを説明するような場合も多く、長期的な視点を持っていない方も多くいるため、法人化に精通した人間の意見を交えることが重要です。